| 작성자 : Information | 작성일 : 2015-09-09 10:33:30 | 조회수 : 3,050 |

|

양적완화의 부작용이 신흥국, 라틴아메리카에서 터지다?

최명호 (IIAS)

2014년 4/4분기부터 미국의 FRB는 지속적으로 이자율을 올릴 것이라 예고했다. 마치 양치기 소년의 일화처럼 늑대가 나타났다고 외쳤지만 결국 늑대는 나타나지 않았다. 2015년 1/4분기 미국의 성장률은 0.2% 수준이었지만 발표 이후 실질적인 성장률은 2%정도로 수정되었고 2/4분기 실질 성장률은 3%를 넘어서는 것으로 발표되었다. 이는 FRB가 계속 이야기했던 인플레이션 2%이상이라는 수치를 넘어선 것으로 물리적인 조건은 이미 이자율을 올려도 이상하지 않은 수준까지 온 것이다. 2015년 8월 27일 발표된 미국의 2분기 경제성장률 수정치가 예비치 2%는 물론 시장의 예상치 3.2%를 뛰어넘는 3.7%를 기록했다. 이런 분위기가 이어진다면 연성장율 5% 또한 불가능한 목표를 아니라는 의견마저 나오고 있다. 하지만 FRB의 이자율 상승이 현재 중요한 경제적 효과를 낳을 것으로 예상하기는 어렵다. 현재 미국의 경제가 급성장하고 있는 추세가 아니고 완만하게 회복하고 있으며 그렇기 때문에 단계적으로 그리고 아주 완만하게 미국의 이자율이 올라갈 것이라 짐작할 수 있다. 하지만 2015년 9월까지 원자재 가격이 급락했고 그 중에서 원유의 가격이 대폭 하락했다. 또한 그리스를 비롯하여 유로존의 경제위기를 비롯하여 현재 중국의 주가폭락 등 악재가 겹치면서 현재 세계 대부분의 국가들이 경제적으로 어려운 시기를 겪고 있으며 그중에서도 원자재 수출이 경재의 근간이 되는 라틴아메리카의 국가들은 현재 위기에 가까운 상황에 빠져있다고 할 수 있다. 이런 상황에 미국 FRB에서 이자율이 올린다면 상대적으로 취약한 구조의 라틴아메리카 국가들은 그 피해가 상대적으로 더 클 것으로 예상된다. 라틴아메리카를 대표하는 국가라 할 수 있는 브라질, 멕시코, 베네수엘라 등의 상황을 살펴보면 미국의 이자율 상승 이후 라틴아메리카 국가들의 경제 상황이 어찌될 것인지 짐작할 수 있을 것이다.

미국의 경상수지 흑자는 현재 아주 건전한 상태인 것으로 분석할 수 있다. 2008년 금융위기 이후 미국은 인위적으로 통화량을 늘리면서 경기를 호전시키려 했으나 이 늘어난 통화는 미국 안에서가 아니라 전 세계를 돌아다니며 투기 자본화 되었고 결과적으로 전 세계적인 버블을 형성했다고 할 수 있다. 1998년 우리나라를 비롯하여 현재 그리스까지 경제 위기에 빠진 모든 국가들은 강도 높은 구조조정과 함께 전 국민이 책임을 졌던 것과는 다르게 미국은 양적완화라는 초유의 방법으로 세계 유일의 제국이라는 지위와 기축통화를 지위를 이용하여 전 세계적인 버블을 통해 자국의 경제위기를 벗어난 것이다. 앞으로 어떤 상황이 펼쳐질지 확실히 예상하긴 어렵겠지만 그 원인은 미국의 양적완화 때문이고 동시에 이후 벌어진 각 국가의 경제위기 또한 미국의 책임이라는 것은 부정하기 어렵다.

2008년 금융위기 이후 1차 양적완화 이후 2015년 8월 17일까지 미국의 다우지수는 매년 상승세를 이어오며 1만 7545포인트를 기록했다. 이후 급락하기 시작하여 8월 24일에는 1만 5871포인트까지 떨어졌는데 특히 8월 24일에는 개장 6분 만에 1089포인트 (-6.61%)까지 폭락하여 서킷브레이커가 발동도기도 했다. 나스닥 지수 또한 5091포인트에서 4526포인트까지 떨어졌다. 일본의 니케이225지수도 아베노믹스 이후 상승세를 이어왔고 2015년 4월에는 2만포인트를 넘어서기도 했으나 8월 17일 이후 2만 620포인트였던 주가가 24일에는 1만 8540포인트까지 급락했다. 유럽도 아시아도 같은 기간 주식시장은 큰 폭으로 하락했는데 우리나라의 코스피 지수 또한 7% 이상 하락했다. 여기에 중국의 증시가 큰 폭으로 하락하고 위안화가 갑작스럽게 절하되면서 전 세계적인 경제위기에 대한 위기감이 높아가고 있다. 현재 미국은 멈추었으나 유로존, 일본 그리고 중국마저 양적완화를 시도하고 있다고 본다면 세계 주요 경제국들이 시행한 양적완화로 인한 글로벌 버블은 상대적으로 경제 구조가 취약한 신흥경제국들, 특히 라틴아메리카에 경제적 위기에 빠진 국가들이 1차 대상이 될 가능성이 높다.

2014년 이후 전 세계 외환보유액 자체가 줄어들고 있으며 이 경향성은 그림-1에서와 같이 신흥국을 중심으로 이루어지고 있다. 다시 말해 투자되었던 자금이 신흥국을 중심으로 빠르게 감소하고 있다는 것이며 또한 이것은 동시에 경제 구조가 취약한 신흥국가, 라틴아메리카를 중심으로 보면 대다수의 국가들이 그 대상이 된다고 할 수 있다.

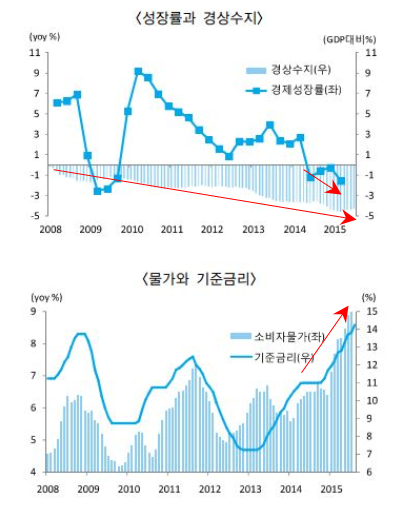

특히 2015년을 중심으로 전 세계 주가가 보합세라고 할 수 있는데 신흥국을 위주로 급락하고 있는 것을 알 수 있다. 투자금이 증발하지 않는다면 상대적으로 안정적인 국가에 투자될 가능성이 높으며 이것은 미국을 중심으로 한 선진국 주가가 상대적으로 안정적인 상황에 놓일 것이라 짐작케 한다. 이에 비해 현재 대표적으로 악재가 겹친 브라질의 경우 2015년 올해에만 4차례 기준금리를 인상했지만 환율 및 물가가 잡히지 않고 있으며 국민들이 대규모 시위를 통해 대통령 탄핵을 요구할 정도로 정치적 불안감도 커지고 있는 상황이다. 이는 비단 브라질만의 상황이라기보다는 신흥국 위주로 경제적 위기가 정치적 위기로 확대되면서 민생위기 혹은 심리적 위축이 더 심해질 것이라 짐작할 수 있다.

브라질은 이미 경기침체와 물가상승이 이어지는 스태그플레이션상황이며 앞으로도 이와 같은 추세는 계속 될 것으로 짐작된다. 또한 브라질에 유일한 경제 호재였던 중국과의 관계 또한 현재 중국의 상황이 짐작하기 어려운 상황이므로 앞으로 중국과 브라질 더 나아가 라틴아메리카 국가들의 관계가 호재로 작용할지 악재로 작용할지는 장담하기 어려운 상황이다.

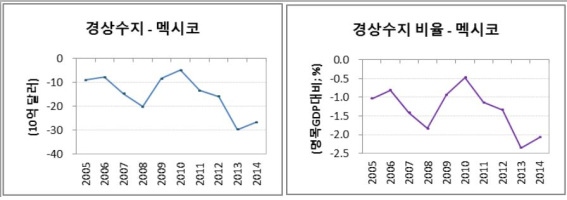

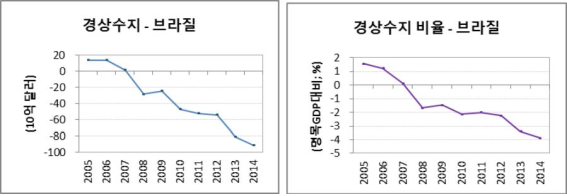

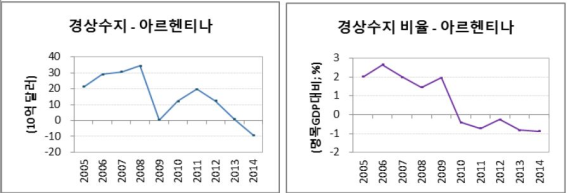

멕시코는 산유국이나 만성적인 경상수지 적자국으로 2011년부터 적자 폭이 커지고 있으며 2014년 적자액은 256억 달러로 적자비율은 2.1% 이상이다. 특히 작년 후반 유가 급락으로 멕시코 페소화가 급락하여 현재까지 회복하지 못하고 있으며 단기 투기자본의 이탈도 적지 않다. 미국 금리인상을 앞두고 약세가 지속되므로 외환위기 가능성 또한 높아지고 있다. 현 뻬냐 니에또 정권의 불안정, 현 정권에 대한 불만 또한 높아지고 있는 상황이다. 아르헨티나는 알려진 것처럼 농산물 수출국이자 자원부국으로 2004년부터 국제상품 가격이 상승하면서 경상수지 흑자를 지속해왔으나 2014년부터 적자로 전락하고 있는 상황이다. 다만 IMF에서 발표한 경상수지 적자액과 적자비율 통계가 일치하지 않는 것으로 봐서 상황이 더 악화되었을 가능성이 있다. 다만 암시장의 환율과 실제 환율이 차이가 점차 줄어드는 것이 호재라고 할 수 있다. 브라질은 2008년 글로벌 금융위기의 최대 피해국 중 하나로 이후 적자가 증가하기 시작하면서 2014년 적자 폭은 913억 달러에 달한다. 적자비율도 3.9%로 증가 추세임을 감안하면 현재는 그 이상일 가능성이 높다. 여기에 유가하락이후 미국의 금리인상이 임박하면서 헤알화가 급락하고 있다. 현재 중앙은행이 기준금리를 14.25%까지 올렸으나 환율이 급락하고 있으며 단기 투기자본의 이탈도 적지 않은 것으로 보인다. 현재 경상수지 적자와 물가인상이 겹치는 전형적인 스태그플레이션 상황이며 앞으로 경제위기에 직면할 가능성도 상당히 높다고 할 수 있다.

2015년 8월 현재 미국을 제외한 모든 지역이 경기침체에 가까운 상황이며 경제구조가 취약한 라틴아메리카의 국가들이 글로벌 금융위기 이후 미국과 유로존 그리고 일본 등이 취한 양적완화의 부작용으로 인한 경제위기에 직면할 가능성이 점차 높아지고 있다. 이런 상황에서 임박한 미국의 이자율 인상은 무엇보다 단기 투기자본의 이탈과 이미 이탈한 투기자본의 미국 집중을 야기할 가능성이 높으며 이것은 특히 라틴아메리카 국가들의 외환위기, 경제위기를 야기할 가능성이 높다. 2015년 후반기 라틴아메리카의 경제 상황을 주목하여야 할 것이다. |

||

| 첨부파일 : 양적완화의_부작용이_신흥국11.hwp [62건 다운로드] | ||

| 이전글 | 8월에 마낄라 수출 5% 증가 Exportación de maquila subió 5 % en agosto |

|---|---|

| 다음글 | 국경지역 위기: 산토스 콜롬비아 대통령 베네수엘라 마두로 대통령에 대한 인내심 한계 |